インボイス制度は、2023年10月1日から開始される新たな消費税の仕組みです。この制度により、請求書の記載内容や仕入税額控除の方法が大きく変わります。事業者の皆様にとって重要な制度変更となるため、その内容を理解し、適切な対応を行うことが不可欠です。

本記事では、インボイス制度の概要や必要な準備、対応方法について分かりやすく解説します。制度の導入に向けて、事業者の皆様が円滑に対応できるよう、具体的な手順や注意点をお伝えしていきます。

これから説明する内容を理解し、適切に対応することで、インボイス制度導入後も適正な税務処理を行い、ビジネスを円滑に進めることができるでしょう。それでは、インボイス制度の詳細について見ていきましょう。

人事・経営層のキーパーソンへのリーチが課題ですか?

BtoBリード獲得・マーケティングならProFutureにお任せ!

目次

インボイス制度とは?

「インボイス制度」は、2023年10月1日から開始される新たな税制度です。正式名称は「適格請求書等保存方式」と呼ばれ、消費税の仕入税額控除の方法が大きく変わります。この制度により、請求書に記載する内容や、仕入税額控除の規則が変更され、事業者間の取引に多大な影響を与えることになります。

インボイス制度の導入により、売り手は買い手に対して「適格請求書」(インボイス)を発行する必要があります。この適格請求書には、従来の請求書よりも詳細な情報が記載されることになり、消費税の計算や管理がより厳密になります。

制度の主な目的は、消費税の適正な徴収と、取引の透明性の向上です。特に、軽減税率制度の導入に伴い、異なる税率が併存する状況下で、正確な消費税額の計算と管理を可能にすることが重要となっています。

事業者にとっては、この制度への対応が必須となるため、適格請求書発行事業者としての登録や、システムの整備、取引先との調整など、様々な準備が必要となります。制度の詳細を理解し、適切に対応することが、今後の事業運営において極めて重要となるでしょう。

消費税の仕入税額控除に関する制度

インボイス制度は、正式名称を「適格請求書等保存方式」といい、適格請求書の発行と保存を通じて消費税の税額控除を適用する仕組みです。事業者は売上にかかる消費税を申告・納付する一方で、仕入れの際に支払った消費税を控除できます。この「仕入税額控除」により、実質的な納税額が計算されます。

例えば、5,500円(税込)の商品を販売し、その仕入れに2,200円(税込)かかった場合、納税すべき消費税は以下のように計算されます。

・売上時の消費税:500円

・仕入時の消費税:200円

・納税額:500円 - 200円 = 300円

制度導入前は、売り手が免税事業者でも控除が可能でしたが、導入後は適格請求書の発行または保存が控除の条件となります。この背景には、2019年の消費税率引き上げに伴う軽減税率の導入があります。軽減税率は、一部の商品(酒類・外食を除く飲食料品、テイクアウト、定期購読の新聞など)に8%の税率を適用する制度です。

2つの税率が並行して運用される中、取引ごとの適用税率を明確にし、より正確な経理処理を可能にすることが、インボイス制度導入の目的となっています。

消費税における2種類の事業者

消費税の観点から、事業者は「免税事業者」と「課税事業者」の2種類に分類されます。この区分は、事業者の消費税に関する義務や権利に大きく影響します。

「免税事業者」とは、消費税の課税期間に係る基準期間における課税売上高が1,000万円以下の事業者を指します。これらの事業者は、消費税の納税が免除されるため、取引で発生した消費税を利益として保持することができます。

一方、「課税事業者」は、基準期間における課税売上高が1,000万円を超える事業者を指します。これらの事業者には消費税の納税義務が発生し、法令に従って適切に申告・納付を行う必要があります。

この区分は、事業規模や取引内容によって変動する可能性があるため、事業者は自身の状況を常に把握し、適切な対応を取ることが重要です。また、この区分は、インボイス制度の導入に伴い、事業者間の取引や税務処理にも影響を与える可能性があるため、十分な理解と準備が求められます。

登録は必須ではない

課税事業者は原則として今回の制度で登録を行うことになりますが、これまで免税事業者であった場合は、登録は必須ではありません。ただし、買い手である課税事業者は仕入税額控除を受けるために売り手に適格請求書の交付を求めることが予想されます。登録を行っていない事業者の場合、適格請求書の発行はできません。そのため、現状、免税事業者である者が課税事業者と取引を継続するためには、登録を行うかどうかについて慎重に検討する必要があります。この判断は事業の将来性や取引先との関係性などを考慮し、自身で行うことが求められます。

適格請求書とは

この制度で最も重要なポイントになってくるのが「適格請求書」という特別な書類です。これを正しく利用し、保管をしておかなければ正しく制度を行うことができず、控除も受けることができません。適格請求書については正しく理解を深めておくことが重要です。

適格請求書は、インボイス制度において中心的な役割を果たす文書で、消費税の仕入税額控除を受けるために不可欠なものとなります。この書類は、取引の詳細や消費税に関する情報を明確に記載することで、取引の透明性を高め、正確な税務処理を可能にします。

適格請求書の発行者は、事前に税務署に登録を行い、適格請求書発行事業者として認定される必要があります。この登録制度により、適格請求書を発行できる事業者が明確になり、制度の信頼性が確保されます。

所定の記載要件を満たした請求書

商品やサービスなどを提供する側が、購入する側に対してより正確な消費税額や税率などを伝えるための手段が、「適格請求書」になります。これを活用することで、同一の商品から重複して消費税を支払わないようにすることが可能となります。適格請求書は、インボイス制度において重要な役割を果たし、取引の透明性を高め、正確な税務処理を促進します。事業者間の取引において、この適格請求書の発行と保存が、仕入税額控除を受けるための必須条件となるため、その重要性は非常に高いと言えます。

区分記載請求書との違い

一般的に使用されている請求書は「区分記載請求書」という形式のものとなっていますが、制度によって今後必要となる適格請求書は、現在一般的に使用されているものなどに比べて記載が必要となる項目が増えます。適格請求書は、以下のような項目を記載するようになります。

● 発行者の氏名または名称

● 取引年月日

● 取引の内容

● 対価の額

● 請求書受領者の氏名または名称

● 軽減税率の対象品目である旨

● 税率ごとに合計した対価の額(税込)

● 登録番号(適格請求書のみ)

● 税抜価額または税込価額を税率ごとに区分した合計額および適用税率(適格請求書のみ)

● 消費税額等(適格請求書のみ)

これらの項目のうち、特に「登録番号」「税抜価額または税込価額を税率ごとに区分した合計額および適用税率」「消費税額等」の3項目が、適格請求書において新たに追加される重要な記載事項となります。これらの項目を正確に記載することで、取引の透明性が高まり、消費税の計算や申告がより正確に行えるようになります。

関連記事:Salesforce(セールスフォース)とは!基本となる機能や特徴を初心者でも分かるように解説!

インボイス制度導入による変化とは?

インボイス制度の導入が迫る中、私たちの事業活動にどのような影響が生じるのか、把握しておくことが重要です。この制度変更により、取引や経理処理の方法に大きな変化が起こります。適切に対応しなければ、事業に不利益をもたらす可能性があります。

制度導入後は、適格請求書の発行と保存が取引の基本となります。これにより、消費税の取り扱いがより厳密になり、正確な税務処理が求められるようになります。特に、仕入税額控除を受けるための要件が変更されるため、事業者は細心の注意を払う必要があります。

また、取引先の選定にも影響が及ぶ可能性があります。適格請求書を発行できる事業者とそうでない事業者では、取引上の優位性に差が生じる可能性があるためです。このような変化に対応するため、事業者は自社の状況を見直し、必要な準備を進めることが求められます。

以下では、インボイス制度導入による具体的な変化と、それに伴う対応策について詳しく解説していきます。事業者の皆様は、これらの情報を参考に、自社に最適な対策を講じていくことが重要です。

インボイスの発行と保存が義務化

仕入税額控除を受けたい場合、消費税を取引先に支払ったことを証明する必要があるため、取引を記録した帳簿と請求書等の保存と提出が義務化されるようになります。

そのため、商品やサービスに対しての対価を受け取る側は、適格請求書を交付する必要があります。適格請求書発行事業者に登録しておくことで発行が可能です。登録を行っていない人が、適格請求書と誤解される可能性がある請求書や書類を交付することは禁止されており、もし違反を行った場合は罰則も設けられているため、注意してください。

この制度変更により、事業者は適格請求書の発行と保存に関して、より厳格な管理が求められることになります。適切な対応を怠ると、税務上の不利益を被る可能性があるため、事前に十分な準備と理解が必要です。

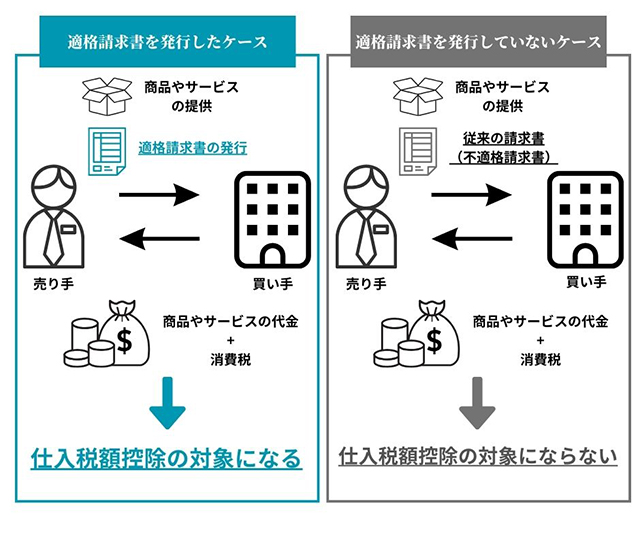

仕入税額控除の適用要件が変わる

制度導入後は、売り手側から発行された適格請求書を保存している取引のみ控除の対象です。発行されていないものは控除の対象外となるため、買い手側は売り上げ時に受け取った消費税額をそのまま支払わなければなりません。

この変更により、仕入税額控除を受けるための要件がより厳格になります。適格請求書の保存が必須となるため、事業者は取引先との連携を強化し、適切な書類の授受と管理を徹底する必要があります。また、適格請求書を発行できない事業者との取引については、仕入税額控除が受けられなくなる可能性があるため、取引先の選定や取引条件の見直しなども検討する必要が出てくるでしょう。

関連記事:Googleスプレッドシートとは?使い方や特徴、Excelとの違いについて解説!

課税事業者への影響

「消費税の課税期間に係る基準期間における課税売上高が1,000万円以下」の要件を満たしておらず、納税を行ってきた課税事業者は、このまま通りの売り上げを維持して事業を継続していく場合、登録は必須となるでしょう。その場合、以下のような影響が考えられます。

● 適格請求書発行事業者の登録申請を行わなければならない

● 適格請求書の発行と保存を行わなければならない

● 確定申告で消費税の申告を行わなければならない

● 取引先が広がる可能性もある

これらの影響は、事業運営に大きな変化をもたらす可能性があります。特に、適格請求書の発行と保存に関しては、新たな業務フローの構築が必要となるかもしれません。また、確定申告における消費税の申告は、これまで以上に正確な記録と計算が求められることになるでしょう。

一方で、適格請求書発行事業者として登録することで、取引先の拡大につながる可能性もあります。多くの企業が仕入税額控除を受けるために適格請求書を求めるようになるため、登録事業者との取引を優先する傾向が強まると予想されます。

したがって、課税事業者は制度変更に伴う事務負担の増加に備えつつ、新たなビジネスチャンスを見逃さないよう、戦略的に対応を進めていく必要があります。

適格請求書発行事業者の登録申請を行わなければならない

前述していますが、適格請求書は登録を行った事業者のみが発行可能です。登録は書面で行うことが一般的ですが、電子申請することも可能です。登録申請が各自治体の税務署により受理されると、適格請求書発行事業者における登録番号が発行されるようになります。請求書には、この登録番号を記載する必要があるのできちんと把握しておきましょう。制度がスタートする2023年10月1日から登録を受けるためには、同年9月30日までに登録申請書を税務署に提出する必要があります。9月30日までに提出した場合は、開始する2023年10月1日までに登録通知が届かなかった場合でも、同日から登録を受けたものとみなされます。なお、登録申請の際には、事業者の基本情報や取引内容などの詳細な情報を記入する必要があります。また、登録後は登録番号を取引先に通知し、適格請求書への記載を確実に行うことが重要です。

適格請求書の発行と保存を行わなければならない

売り上げについては課税事業者が発行する側となります。記載するべき内容を問題なく記載した適格請求書の発行・保存の準備を進めておきましょう。従来とは異なる書式となるため注意が必要です。記載が必要な項目を改めて把握・確認し、新しくフォーマットを用意するようにしましょう。

適格請求書の発行は、取引の都度行う必要があります。また、発行した適格請求書の写しは、法令で定められた期間保存しなければなりません。具体的には、交付した日の属する課税期間の末日の翌日から2か月を経過した日から7年間保存する必要があります。

適切な発行と保存を怠ると、税務調査の際に問題となる可能性があるため、システムの導入や社内規定の整備など、万全の体制を整えることが重要です。

確定申告で消費税の申告を行わなければならない

登録を行った場合、課税事業者は消費税を納税しなくてはなりません。各自治体の確定申告方式に乗っ取って正確に確定申告を行い、納税を実施しましょう。申告や納税が遅れてしまうと延滞税などのペナルティが課せられるため早めに準備を進めましょう。確定申告に関して不明点や不安な点がある場合は、早めに税務署に相談し、正しく納税できるように手はずを整えておくことが重要です。税務署は確定申告に関してのサポートを手厚く行ってくれます。また、電子申告システム「e-Tax」を利用することで、自宅やオフィスから24時間いつでも申告が可能になります。確定申告の際は、適格請求書等の保存も忘れずに行いましょう。

取引先が広がる可能性もある

登録を行っておくことで手間が増えてしまう点もありますが、取引先を広げていくチャンスにもなり得ます。課税事業者の買い手と免税事業者の売り手が取引を行なった場合、課税事業者は仕入税額控除を受けられなくなってしまいます。そのため、適格請求書を発行できる売り手の方が良いと考え、取引先の見直しを考えること可能性が高くなります。そのような際に、登録を行っておくことで新しいビジネスチャンスになることもあり、新しい企業との取引が増えることもあるかもしれません。

また、既存の取引先が取引相手の見直しを行う際にも、登録済みの事業者として選ばれやすくなるでしょう。このように、インボイス制度への対応は、単なる法令順守だけでなく、事業拡大の機会としても捉えることができます。新たな企業との取引が増えることで、事業の成長や多角化につながる可能性も十分に考えられます。

登録しない免税事業者への影響

消費税の課税期間に係る基準期間における課税売上高が1,000万円に満たない免税事業者は、インボイス制度導入によって様々な影響を受ける可能性があります。特に注目すべき点として、適格請求書の発行ができないこと、取引先からの仕事が減少する可能性があること、新規顧客の獲得が困難になる可能性があることが挙げられます。

これらの影響は、免税事業者の事業継続や成長に大きな障害となる可能性があるため、慎重に検討する必要があります。特に、既存の取引先が課税事業者である場合、その取引先が仕入税額控除を受けられなくなることで、取引関係の見直しを迫られる可能性があります。

また、新規の顧客獲得においても、適格請求書を発行できないことがマイナスの要因となり、競争力の低下につながる恐れがあります。このような状況下では、免税事業者は自社の事業戦略を再考し、登録の是非を含めた対応策を検討することが重要となります。

適格請求書の発行ができない

適格請求書を発行するには登録をすることが条件となるため、免税事業者では発行は行えないことになります。適格請求書を発行したいと考えている場合、登録を行って課税事業者になる必要があります。登録を行っていない事業者が、適格請求書と誤解される恐れがある請求書や書類を交付することは禁止されており、違反を行った場合は罰則も設けられているため、注意してください。

このように、免税事業者は適格請求書の発行が不可能であるため、取引上の制約が生じる可能性があります。適格請求書の発行ができないことで、取引先との関係性や事業機会に影響を与える可能性があるため、事業戦略を慎重に検討する必要があるでしょう。

取引先から仕事を減らされてしまう恐れがある

課税事業者である買い手と免税事業者である売り手が取引を行なった場合、買い手は仕入税額控除を受けられなくなります。そのため、適格請求書を発行できる売り手の方が良いと考え、取引先の見直しを検討することも考えられます。免税事業者であることによって企業側に税務上の負担がかかることから、仕事を減らされてしまう可能性があります。特に、取引金額が大きい場合や、頻繁に取引を行う相手先との関係において、このリスクが高まる可能性があります。そのため、免税事業者は自社の取引状況を見直し、必要に応じて適格請求書発行事業者への登録を検討することが重要かもしれません。

新規顧客の獲得が難しくなる可能性がある

先程の「取引先から仕事を減らされてしまう恐れがある」に通ずることですが、課税事業者の買い手側からすると適格請求書を発行できる売り手の方が良いと考えるため、新規の契約を行ってくれないことも多くなるかもしれません。

新規の契約を行ってくれる場合でも、控除を受けられない点を考えた上で、消費税相当の金額を値引きするように相談されたり、できる限り安く値段交渉をされたりする可能性も考えられます。このような状況は、特に大企業との取引において顕著になる可能性があります。

また、適格請求書を発行できないことで、入札や見積もりの段階で不利になることも予想されます。そのため、免税事業者は新規顧客の獲得において、これまで以上に付加価値の高いサービスや商品の提供が求められるかもしれません。

関連記事:リピーターとは! 増やすための施策、獲得の重要性を解説!

インボイス制度に向けて行うべきこと

制度はスタートしてますが、そのスタートに向けて準備や手続きが必要となります。多くの経営者・事業者達が、スタートに向けて経営判断が必要になるでしょう。ここからは、制度に向けて実施すべきことをケース別に解説していきます。

制度導入まで時間が限られていることから、早急に対応を進めることが重要です。特に、適格請求書発行事業者の登録や、適格請求書の発行・保存の準備など、時間を要する作業については優先的に取り組むべきでしょう。また、取引先との関係性や自社の事業規模、今後の事業展開なども考慮しながら、最適な対応策を検討することが求められます。

さらに、インボイス制度への対応は一度で終わるものではなく、継続的な管理が必要となります。そのため、社内での担当者の育成や、必要に応じて外部の専門家に相談するなど、長期的な視点を持って準備を進めることが大切です。

課税事業者

課税事業者は、インボイス制度の導入に向けて適切な準備を行う必要があります。まず、取引先の事業者が課税事業者か免税事業者かを確認することが重要です。これにより、適格請求書の発行や仕入税額控除の可否を把握できます。次に、適格請求書発行事業者としての登録を行う必要があります。この登録は税務署に申請書を提出することで行われ、電子申請も可能です。登録が完了すると、適格請求書発行事業者としての登録番号が発行されます。最後に、適格請求書の発行準備を整える必要があります。これには新しい請求書フォーマットの作成や、必要な情報を正確に記載する体制の構築が含まれます。これらの準備を通じて、課税事業者はインボイス制度への円滑な移行を図ることができます。

取引先の事業者の種別をチェック

最初に、既存の取引先が課税事業者もしくは免税事業者かチェックを行うようにしてください。適格請求書は登録を行っている課税事業者しか発行できず、発行を行えない事業者である場合控除を受けられなくなってしまい、納税する額が上がってしまうことになります。取引先が免税事業者であった場合、今後登録を行う予定があるのか確かめるようにすると良いでしょう。

このチェックは、自社の経営戦略を立てる上で非常に重要です。取引先の事業者の種別を把握することで、今後の取引方針や、自社の適格請求書発行事業者としての登録の必要性を判断する材料となります。また、取引先との良好な関係を維持しつつ、制度変更に伴う影響を最小限に抑えるための対策を講じることができます。

適格請求書発行事業者の登録

適格請求書は、登録を済ませた課税事業者のみが発行可能です。控除を活用する上で必須の手続きとなるため、確実に登録しておくことが重要です。

登録申請は主に書面で行われますが、電子申請も可能です。申請が税務署によって受理されると、適格請求書発行事業者としての登録番号が発行されます。この登録番号は請求書に記載する必要があるため、しっかりと把握・管理しておきましょう。

2023年10月1日の制度開始と同時に登録を受けるためには、2023年9月30日までに登録申請書を税務署に提出する必要があります。余裕を持って手続きを進めることをおすすめします。なお、9月30日までに提出した場合、10月1日までに登録通知が届かなくても、同日から登録を受けたものとみなされます。

適切な準備と手続きを行うことで、スムーズに新制度への移行が可能となります。不明点がある場合は、早めに税務署に相談するなどして、確実に対応を進めていきましょう。

適格請求書の

適格請求書の発行・保存の体制を整えておく

売り上げに関しては、課税事業者が請求書を発行する側となります。登録が完了すれば、要件に満たした適格請求書の発行・保存が必要となりますので、事前に体制を整えておくことが重要です。従来のものとは違った書式となるため、新しくフォーマットを用意しておく必要があります。記載が必要な項目を以下にまとめたので、改めて把握しておきましょう。

● 発行者の氏名または名称

● 取引年月日

● 取引内容

● 対価の額

● 請求書受領者の氏名または名称

● 軽減税率の対象品目である旨

● 税率ごとに合計した対価の額(税込)

● 登録番号

● 税抜価額または税込価額を税率ごとに区分した合計額および適用税率

● 消費税額等

免税事業者

取引先の事業者の種別をチェック

免税事業者も、最初に取引先や顧客が課税事業者か免税事業者かチェックを行うようにしましょう。課税事業者サービスを提供している場合は、その取引先が控除を活用するために適格請求書の発行を求めることが想定されます。その場合、免税事業者であることで発行は行えないようになっています。

課税事業者になるか検討

現在取引を行っている事業者の種別をチェックしたうえで、自分自身は登録を行うべきなのかを検討するようにしましょう。登録は任意ではありますが、取引先が課税事業者の場合、適格請求書の発行が行えないことで控除を受けられなくなってしまうため、今後の取引を断られたり仕事を減らされたりしてしまう恐れがあります。取引先との関係の深さによっては、登録を行わざるを得ないケースも考えられるでしょう。自身の事業展望や取引先との今後を考えて、検討することが重要となります。課税事業者となる場合、消費税に関する納税が発生したり、納税による事務的な作業が増えてしまったりする点が大きなデメリットとして考えられます。事業を営んでいるものとして、正直税金の負担は少しでも減らし、経理・事務的な作業の負担はできる限り簡易的にしたいものです。

相手がほとんど中小企業で、取引における単価が10,000円未満になっている場合は、適格請求書がなくても当面は控除が可能となります。このような取引が多い場合は、しばらくは登録が不要であるケースも想定されます。

また、単に、消費税の課税期間に係る基準期間における課税売上高が1,000万円を超えて課税事業者になるケースと、登録を行って課税事業者となるケースは何点か違いがあることは把握しておくようにしましょう。単に登録を行って課税事業者となった時は、課税期間に係る基準期間における課税売上高が1,000万円以下になっても消費税の申告・納付が必要となります。

制度対応への支援措置

制度に対応できるように体制を整えるには、さまざまなコストがかかってしまうことも想定されます。そのような人達のために、税負担の緩和や事業負担の軽減を目的とした支援措置が設けられているのです。

● 消費税の納税額の2割特例

● 1万円未満の仕入れは適格請求書の保存が不要

● 会計ソフトを導入する事業者に「IT導入補助金」が適用

消費税の納税額の2割特例

免税事業者が登録を行った場合、一定期間納税する消費税額を売上税額の2割とする負担軽減措置が設けられており、この負担軽減措置を2割特例といいます。2割特例の対象は、免税事業者から新しく登録をした人です。

例えば、「売り上げ800万円=税額80万円」で「経費200万円=税額20万円」の事業主がいたとします。実際の本則課税は「80万円-20万円=60万円」となりますが、2割特例の場合、「80万円×2割=16万円」となり、納税の金額が16万円となります。2割特例を活用することで、非常に負担を解消させることに繋がります。

1万円未満の仕入れは適格請求書の保存が不要

企業が国内で課税仕入れを行う場合、その仕入価格が10,000円未満であれば適格請求書の保存が一定期間不要になります。これは買い手側の措置です。

しかし、こちらを活用するには、一定の要件を満たしている必要があります。対象の要件は、「2年前の課税売上が1億円以下または前年の1~6月(法人は事業年度の上半期)の課税売上が5,000万円以下」となります。こちらの要件を満たしていれば、2029年9月30日まで措置が活用可能です。

会計ソフトを導入する事業者に「IT導入補助金」が適用

制度に対応している会計ソフトを導入する事業者に「IT導入補助金」が適用されます。IT導入補助金は、ITツールを導入したいと考えている中小企業や小規模事業者が利用できる補助金で、以前より活用されていましたが、IT導入補助金の制度の中に「デジタル化基盤導入枠」というものがあり、これは生産性の向上とともに、これから始まっていくインボイス制度を見据えて、デジタル化を推進していくことを目的とした補助金になります。

会計ソフトはIT導入補助金の対象のうち、ITツールに該当します。以前までは、補助金の下限が50万円とされていましたが、低価格の会計ソフトを導入するケースにも対応できるように下限が撤廃されました。会計ソフト以外にも、レジやパソコンなどのハードウェアも補助対象となっており、さまざまな業種において活用できるようになっています。利用にはハードルが低いので、ぜひ活用してみてください。

関連記事:デジタル化に失敗する会社・成功する会社/デジタルシフトに必要なポイントを解説

まとめ

本記事では、インボイス制度の概要や制度が始まったことによる変化、必要な対応や手続きについて解説しました。事業者の種別問わず影響があり、立場別に準備するべきことが違ってくるため、スタートする前に必要な手続きを進めていかなければなりません。もうスタートは間近に迫っており、後回しにはできないものになっています。

登録を行わなければインボイスを発行することができず、登録を行った際は保存の義務も生じます。企業はもちろんのこと、個人事業主もさまざまな対応が求められることになるでしょう。登録は任意となりますが、取引がなくなってしまったり、少なくなってしまったりすることが想定されるので、事業の状況や展望、また、取引先との今後によっては登録を検討していかなければならないでしょう。事業の内容や顧客の属性などによって制度に対応すべきか、免税事業者のままでもいいのかが変わってきますので、税理士や税務署に相談してみても良いでしょう。今後の事業を問題なく継続させていくためにも、しっかり対応していくことが重要です。